《关于上市公司发行股份购买资产同时募集配套资金的

相关问题与解答(2018年修订)》的理解与适用

2018-10-22

2018年10月12日���,证监会发布了《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答(2018年修订)》���,对上市公司发行股份购买资产同时募集配套资金的现行监管要求进行修订和补充���,相对于最近一期解答的严格���,本次有较大程度的放松。

就本次问答修订的背景来看���,本次问答属于证监会等相关部门进一步放松市场化并购的具体体现���,具体包括���:

证监会发布《关于并购重组“小额快速”审核适用情形的相关问题与解答》���,规定在上市公司发行股份购买资产的交易中���,如果数额指标不构成重大资产重组���,在满足一定情形之一的���,即可适用“小额快速”审核���,证监会受理后直接交并购重组委审议;10月19日���,证监会进一步就适用“小额快速”审核的具体产业政策发布了《关于并购重组审核分道制“豁免/快速通道”产业政策要求的相关问题与解答》���,规定“高档数控机床和机器人���、航空航天装备���、海洋工程装备及高技术船舶���、先进轨道交通装备���、电力装备���、新一代信息技术���、新材料���、环保���、新能源���、生物产业”以及“党中央���、国务院要求的其他亟需加快整合���、转型升级的产业”属于“小额快速”的产业范围。

《证监会通报近期完善并购重组监管工作情况》中也指出���,对于募集配套资金���,放松管制���,允许上市公司用于补充流动资金和偿还债务���,以满足企业后续产能整合���、优化资本结构等切实诉求;同时���,上市公司大股东为抗风险和后续发展���,通过认购配套融资真实���、持续地巩固控制权���,证监会明确予以支持。即便是过去一直争议不断的“中概股”回归���,证监会也明确表态“积极支持优质境外上市中资企业参与A股上市公司并购重组���,不断提升A股上市公司质量。自去年11月以来���,已有7家中概股公司通过上市公司并购重组回归A股市场���,回归渠道进一步畅通”���,“对于此类并购���,采取同境内企业并购同类标准���,一视同仁���,不设任何额外门槛”。

针对IPO被否决公司参与借壳上市交易的时间间隔问题���,证监会发布了《关于IPO被否企业作为标的资产参与上市公司重组交易的相关问题与解答》���,将间隔时间由原来的36个月缩短到6个月���:2018年2月23日证监会发布的《关于IPO被否企业作为标的资产参与上市公司重组交易的相关问题与解答》规定���,企业在IPO被否决后至少应运行3年才可筹划重组上市���,本次问答规定IPO被否决公司自证监会作出不予核准决定之日起6个月后方可筹划重组上市���,较之原36个月的时间���,大大缩短。

基金业协会也发布《关于对参与上市公司并购重组纾解股权质押问题的私募基金提供备案“绿色通道”相关安排的通知》���,针对参与上市公司并购重组交易的私募基金和资产管理计划特别提供产品备案及重大事项变更的“绿色通道”服务���,备案时间大大缩短。

这一系列的政策似乎从上层设计层面印证“春天不远了”���,相对前述这些政策���,在当前的市场环境下���,《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答(2018年修订)》更有四两拨千斤的作用���,对整个并购重组交易方案的设计将产生较为积极的影响���,本文仅集中分析该问答的相关问题。

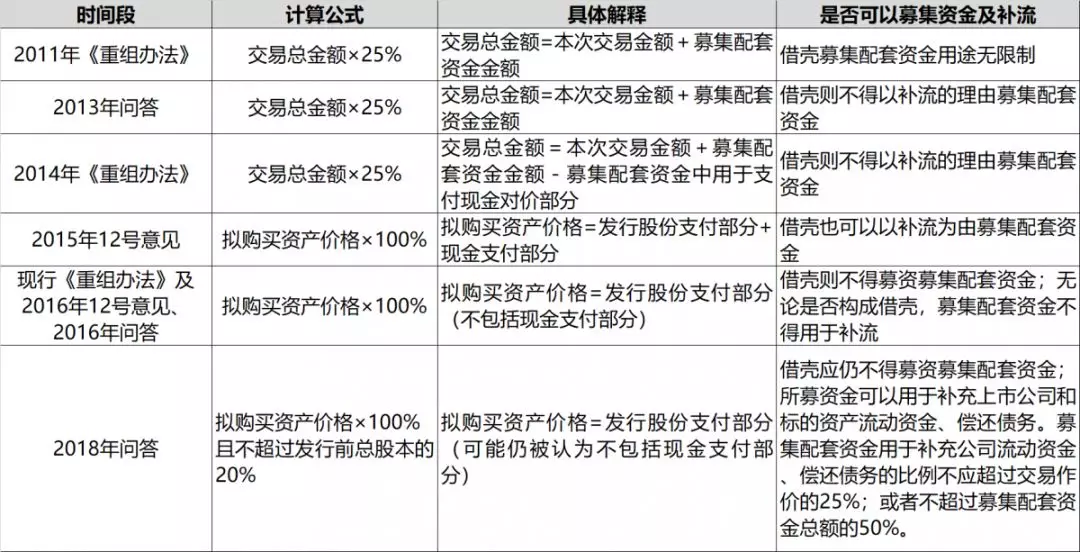

在上市公司重大资产重组实践中���,上市公司发行股份购买资产同时募集配套资金是比较常见的行为。一方面募集配套资金能够用于支付交易对价从而缓解上市公司的资金压力���,另一方面能够进一步巩固控制权(实际控制人认购)���,也可以进行诸多复杂的利益安排(其他特定主体认购)���,是一项颇受欢迎的制度。募集配套资金制度自诞生以来���,经历了较多的政策或指导变化���,具体规则如下���:

募集配套资金制度自诞生以来���,其数额计算���、用途等随着市场的变化���,证监会也在不断进行调整���,具体如下���:

注���:(1)2018年问答中关于“拟购买资产交易价格”指本次交易中以发行股份方式购买资产的交易价格���,与2016年问答表述并无区别���,2016年问答出台后���,根据我们的梳理���,绝大多数案例对于募集配套资金基数的计算中“拟购买资产交易价格”均理解为发行股份支付的部分���,不包括现金支付部分;(2)现行《重组办法》未规定借壳可以募集配套资金���,2018年问答未就该部分做放开表述���,我们理解借壳仍不能募集配套资金。(3)根据2017年《发行监管问答-关于引导规范上市公司融资行为的监管要求》及其后的答记者问���,重组中的配套融资规模适用前述问答���,即重组配套部分的非公开发行部分也不得超过发行人发行前总股本的20%。

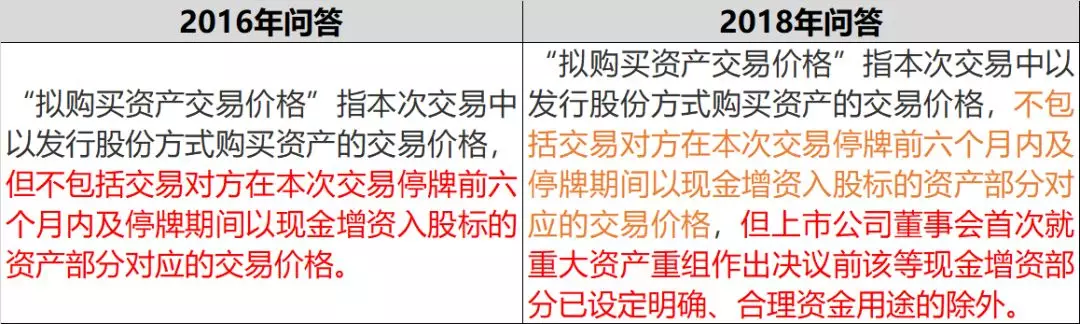

2018年问答就“拟购买资产交易价格”进一步问答���:

《上市公司重大资产重组管理办法》第四十四条规定���:“上市公司发行股份购买资产的���,可以同时募集部分配套资金”。上市公司发行股份购买资产同时募集配套资金的���,有哪些注意事项?

Q���:1.《〈上市公司重大资产重组管理办法〉第十四条���、第四十四条的适用意见——期货法律适用意见第12号》规定“上市公司发行股份购买资产同时募集配套资金���,所配套资金比例不超过拟购买资产交易价格100%的���,一并由并购重组审核委员会予以审核”。其中���,拟购买资产交易价格怎么计算?

A���:答���:“拟购买资产交易价格”指本次交易中以发行股份方式购买资产的交易价格���,不包括交易对方在本次交易停牌前六个月内及停牌期间以现金增资入股标的资产部分对应的交易价格���,但上市公司董事会首次就重大资产重组作出决议前该等现金增资部分已设定明确���、合理资金用途的除外。

“拟购买资产交易价格”“不包括交易对方在本次交易停牌前六个月内及停牌期间以现金增资入股标的资产部分对应的交易价格”是2016年问答新提出来的���,目的是防止突击入股套现。为避免矫枉过正���,2018年问答进行了一定的松动。即在满足在一定条件下可以包含交易对方在本次交易停牌前六个月内及停牌期间以现金增资入股标的资产部分对应的交易价格���,实际上提高了配套融资规模的上限。

关于何种条件下交易对方在本次交易停牌前六个月内及停牌期间以现金增资入股标的资产部分对应的交易价格可以纳入“拟购买资产交易价格”���,具体表现为在上市公司董事会首次就重大资产重组作出决议前该等资金有明确且合理的用途���,“明确”���,即要求该等资金有明确使用计划���、安排;“合理”���,即要求该等资金应当与标的公司的业务规模以及对资金需求相匹配���,并非为交易对手为了多获得上市公司而对标的公司进行的突击增资。

Q���:2.上市公司控股股东���、实际控制人及其一致行动人通过认购募集配套资金或取得标的资产权益巩固控制权的���,有何监管要求?

A���:答���:在认定是否构成《上市公司重大资产重组办法》第十三条规定的交易情形时���,上市公司控股股东���、实际控制人及其一致行动人拟认购募集配套资金的���,相应股份在认定控制权是否变更时剔除计算���,但已就认购股份所需资金和所得股份锁定作出切实���、可行安排���,能够确保按期���、足额认购且取得股份后不会出现变相转让等情形的除外。

上市公司控股股东���、实际控制人及其一致行动人在本次交易停牌前六个月内及停牌期间取得标的资产权益的���,以该部分权益认购的上市公司股份���,相应股份在认定控制权是否变更时剔除计算���,但上市公司董事会首次就重大资产重组作出决议前���,前述主体已通过足额缴纳出资���、足额支付对价获得标的资产权益的除外。

独立财务顾问应就前述主体是否按期���、足额认购配套募集资金相应股份���,取得股份后是否变相转让���,取得标的资产权益后有无抽逃出资等开展专项核查。

2016年的问答实际是几乎堵住了上市公司控股股东���、实际控制人及其一致行动人通过认购募集配套资金或突击取得标的资产权益来规避其控制权变更的路径���,原先交易设计中的很多诸如类借壳交易���、大体量的三方交易都变得不可行。但是近期���,A股市场持续低迷���,上市公司特别是中小市值上市公司的股价受到相应的影响���,为提升股价���、改善公司经营状况���,上市公司往往会选择并购重组���,但部分高质量的标的体量较大���,如以发行股份购买资产的方式���,则会影响上市公司控股股东���、实际控制人及其一致行动人控制权的稳定性���,从而提高了上市公司并购重组的难度。例如今年6月1日上海沃施园艺股份有限公司发行股份并购北京中海沃邦能源投资有限公司就因“申请文件关于标的资产后续股权收购���,对沃施股份控制权稳定性的影响披露不充分���,不符合《上市公司重大资产重组管理办法》第十一条相关规定”被重组委否决。

2018年问答有条件的允许了上市公司控股股东���、实际控制人及其一致行动人通过认购募集配套资金或突击取得标的资产权益的方式稳定其控制权���,并对独立财务顾问的核查工作提出了相应的要求���,增加了上市公司控股股东���、实际控制人及其一致行动人在并购重组过程中���,稳定控制权的方式。其中���,通过认购募集资金稳定控制权的具体条件为上市公司控股股东���、实际控制人及其一致行动人已就认购股份所需资金和所得股份锁定作出切实���、可行安排���,能够确保按期���、足额认购且取得股份后不会出现变相转让等情形。通过突击取得标的资产权益方式稳定其控制权的具体条件为上市公司董事会首次就重大资产重组作出决议前���,上市公司控股股东���、实际控制人及其一致行动人已通过足额缴纳出资���、足额支付对价获得标的资产权益。由此���,实质上���,上市公司控股股东���、实际控制人及其一致行动人在拿出资金���,真实的认购募集资金及提前取得标的资产的权益的前提下���,才能在并购重组中���,加强其对上市公司的控制权。

(三)募集配套资金的部分

可用于补充上市公司或标的公司的流动资金

A���:答���:考虑到募集资金的配套性���,所募资金可以用于支付本次并购交易中的现金对价���,支付本次并购交易税费���、人员安置费用等并购整合费用和投入标的资产在建项目建设���,也可以用于补充上市公司和标的资产流动资金���、偿还债务。

募集配套资金用于补充公司流动资金���、偿还债务的比例不应超过交易作价的25%;或者不超过募集配套资金总额的50%。

如前述“二���、有关配套融资的公式及其用途梳理”表格所述���,募集配套资金是否可以用于补充上市公司及标的公司的流动资金���,随着市场的变化不断发生变化���,其中最近的2016年问答是不允许补充流动资金的���,不允许在发行股份购买资产过程中募集配套资金偿债���,则意味着无法起到降低负债率或者缓解资金压力的效果。

而本次的2018年问答规定募集配套资金可以用于补充上市公司和标的资产流动资金���、偿还债务。但有一定的比例限制���,即募集配套资金用于补充公司流动资金���、偿还债务的比例不应超过交易作价的25%;或者不超过募集配套资金总额的50%。

募集配套资金用于上市公司及标的公司的偿债和补流���,这样有利于缓解上市公司在并购重组过程中的资金压力���,更好的提高上市公司对并购重组的积极性���,特别是在大体量并购中体现得可能更明显���,更加容易通过引进外部并购基金等过桥资金模式进行收购。

Q���:4.根据《上市公司重大资产重组管理办法》第四十六条���,“特定对象取得本次发行的股份时���,对其用于认购股份的资产持续拥有权益的时间不足12个月”的���,特定对象以资产认购而取得的上市公司股份���,自股份发行结束之日起36个月内不得转让。标的资产为公司股权时���,如何确定前述特定对象“持续拥有权益时间”的起算时点?

A���:答���:上市公司发行股份购买的标的资产为公司股权时���,“持续拥有权益的时间”自公司登记机关就特定对象持股办理完毕相关登记手续之日起算。特定对象足额缴纳出资晚于相关登记手续办理完毕之日的���,自其足额缴纳出资之日起算。

根据2018年问答���,明确了“持续拥有权益时间”的起算时点为“足额缴纳出资之日”与“相关登记手续办理完毕之日”孰晚之日。这意味着标的持有人持有标的股份的期限更容易被认定为短于12个月���,将面临更长的锁定期���,突击入股快出的成本提高。

本文作者���:

唐永生���,k8凯发天生赢家·一触即发深圳办公室合伙人���、律师���,主要执业领域为公司上市���、改制���、并购���、重组���、私募基金等。

邮箱���:tangys@cqhaolun.com

陈红雨���,k8凯发天生赢家·一触即发深圳办公室律师;主要执业领域为企业改制上市���、并购重组及企业新三板挂牌���、企业常年法律顾问等。

邮箱���:chenhy@cqhaolun.com

声明���:

本文由k8凯发天生赢家·一触即发律师事务所律师原创���,仅代表作者本人观点���,不得视为k8凯发天生赢家·一触即发律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容���,请注明出处。